, partenaire de Scale Venture Partners, partage sur Twitter. Plus de messages de ce contributeur

- Comprendre la gamme Mendoza pour la croissance du SaaS

- Évaluations techniques en 2016 : La fin de la ligne pour une croissance lente

Pour une équipe de direction, les paramètres SaaS doivent être ce que les signes vitaux d’un patient sont pour un médecin urgentiste : un simple ensemble de chiffres universellement compris qui permettent à un médecin de savoir rapidement à quel point un patient est malade et ce qui doit être réparé en premier.

La fréquence cardiaque, la tension artérielle, la fréquence respiratoire et la température sont les quatre grands signes vitaux aux urgences. Tout le monde sait ce qu’ils sont, ce qu’ils signifient et à quoi ressemblent le bien et le mal. Quand un patient est transporté, le médecin ne commence pas par demander à l’ambulancier : “Comment définissons-nous exactement la fréquence cardiaque ?” Cette compréhension commune permet une évaluation rapide, puis une action rapide et ciblée.

Pas tant dans le SaaS, où les discussions sur les définitions sont tout ce qu’on entend. Il y a trop de mesures, trop de choses à mesurer et trop de façons utiles mais incompatibles de les mesurer. Il en résulte une perte de clarté, de compréhension et, surtout, de comparabilité entre les différentes entreprises.

Chez Scale, nous avons passé les 20 dernières années à évaluer les investissements dans le SaaS et d’autres sociétés d’abonnement. Nous avons construit une croyance interne commune sur ce que sont les Quatre Signes vitaux du SaaS, et comment les mesurer avec précision. Nous avons opté pour la simplicité plutôt que la complexité dans le choix de ces paramètres. Cela nous a permis d’établir des comparaisons précises entre les entreprises et de savoir à quoi ressemble une version réaliste du “bon”.

Scale a récemment lancé Scale Studio, un outil ouvert à tous qui fournit aux entreprises du Cloud et du SaaS des benchmarks de performance basés sur ces signes vitaux et 20 ans de données dans plus de 300 entreprises.

Les quatre signes vitaux du SaaS

Les signes vitaux du SaaS sont la croissance du chiffre d’affaires, l’efficacité des ventes, le désengagement du chiffre d’affaires et le Cash Burn. Presque tout ce qui est important pour la performance financière d’une entreprise SaaS est pris en compte dans ces quatre indicateurs.

La croissance des revenus est importante parce que la croissance est l’objectif central d’une entreprise en démarrage et, par conséquent, pour un investisseur, le moteur le plus important de la création éventuelle de valeur. Nous avons constaté qu’à chaque étape du développement d’une entreprise, il existe un niveau minimum de croissance en deçà duquel une startup aura de la difficulté à attirer du capital de risque. Nous avons déjà analysé cette ligne Mendoza pour la croissance SaaS sur TechCrunch.

L’efficacité des ventes est importante parce que les logiciels à l’échelle est une question de distribution et, par conséquent, la relation entre les dollars investis dans les ventes et le marketing et les dollars réinvestis via les revenus est le facteur déterminant de la valeur créée par dollar investi. Dans un monde parfait, j’appellerais cela l’efficacité de la distribution, parce que l’efficacité des ventes a tendance, à tort, à réduire l’accent sur cette mesure aux ventes, mais ce navire a navigué.

Le taux de désabonnement des produits d’exploitation est important, car à mesure que la croissance ralentit, l’impact du taux de désabonnement augmente et fournit une limite supérieure à la taille que peut atteindre une entreprise. Plus fondamentalement, un taux de désabonnement élevé n’est que la preuve financière d’un produit qui n’offre pas de valeur aux clients. C’est pourquoi mon ancien collègue du conseil d’administration de Box, Mamoon Hamid, a raison de dire que chaque entreprise a besoin d’une étoile du Nord non financière.

Et bien sûr, Cash Burn est important parce que, eh bien, duh – essayez de diriger une entreprise sans elle.

Mesurer et comparer les quatre signes vitaux du SaaS

Signes vitaux no 1 : Croissance des revenus

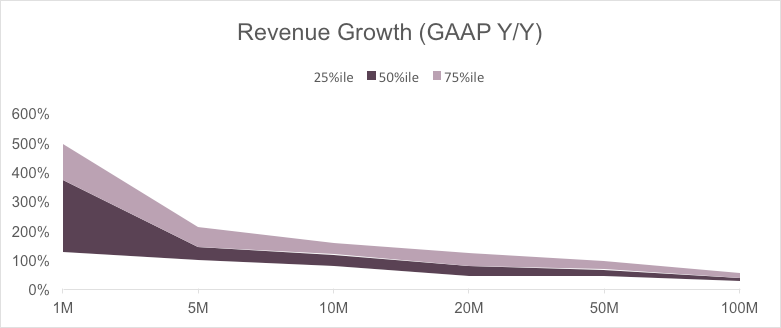

Il existe de multiples façons de mesurer les revenus et donc la croissance des revenus. Les mesures fondées sur les taux de rendement moyens sont davantage axées sur l’avenir, mais les produits d’exploitation selon les PCGR ont tendance à être calculés avec plus de précision et sont donc plus comparables d’une société à l’autre. Il accuse généralement un retard d’environ un quart par rapport au TAR et, par souci de simplicité, nous n’avons pas exclu les produits d’exploitation tirés des services. La mesure la plus simple de la croissance du chiffre d’affaires est le taux de croissance trimestriel du chiffre d’affaires trimestriel selon les PCGR par rapport au chiffre d’affaires trimestriel selon les PCGR du même trimestre il y a un an (ou dans un an pour une estimation de croissance future). Nous mesurons également la croissance des produits d’exploitation au moyen du taux de croissance des produits d’exploitation réels et d’une mesure prospective de la croissance des produits d’exploitation réels que nous appelons iCAGR.

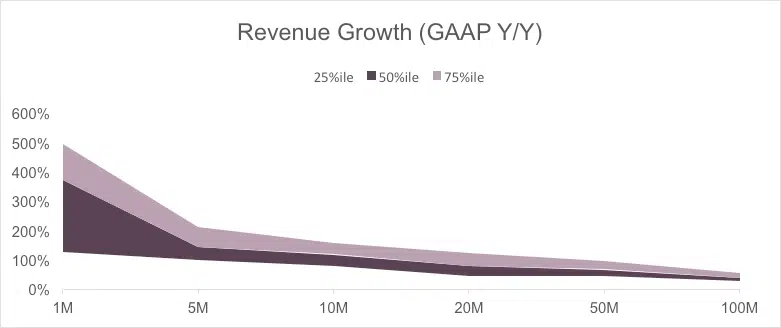

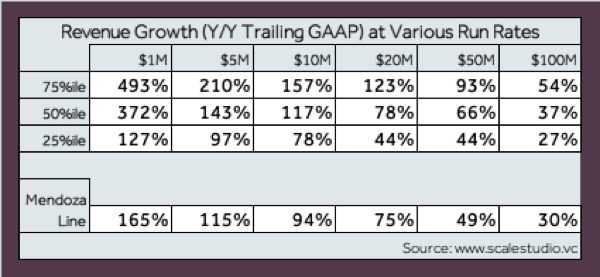

Nous comparons la croissance du chiffre d’affaires en examinant les sociétés à un taux de croissance du chiffre d’affaires comparable parce que les taux de croissance du chiffre d’affaires diminuent de manière assez prévisible à mesure que le barème absolu augmente (comme le montre le graphique ci-dessous). Cela signifie que le taux de croissance des revenus du quartile supérieur de 123 % à un taux de 20 millions de dollars représenterait une croissance du quartile inférieur à un taux de croissance des revenus de 2 millions de dollars.

Le graphique et le tableau ci-dessous montrent, pour divers taux de croissance des revenus, les taux de croissance des revenus qui représentent le rendement du premier, du médian et du quartile inférieur. L’ensemble de données de Scale Studio compte plus de 300 sociétés SaaS publiques et privées, dont certaines sont devenues publiques, beaucoup ne l’ont pas été et la plupart ont levé au moins du capital risque.

Grâce à ce tableau, une équipe peut rapidement comparer la performance de son entreprise. Par exemple, une entreprise qui a connu une croissance de 80 % l’an dernier, passant de 11 à 20 millions de dollars, affiche une croissance légèrement supérieure au 50e percentile de la croissance des entreprises SaaS à ce stade, soit 78 %. Nous pouvons également générer un tableau séparé montrant les mêmes données sur une base de revenus prévisionnels, pour permettre à une entreprise de répondre à la question correspondante : Si je suis à un taux de 20 millions de dollars maintenant, et que je croisse l’année prochaine de 50 pour cent, comment vais-je faire par rapport aux autres entreprises SaaS ?

Il est également intéressant de voir que les données ici concordent dans l’ensemble avec un calcul séparé que nous avons effectué récemment autour de la ligne de Mendoza pour la croissance du SaaS, qui se situe au quartile inférieur ou juste au-dessus du quartile inférieur de la courbe de croissance. La ligne de Mendoza a été dérivée par calcul ; ce tableau a été généré à partir de données réelles – il est bon de voir que les deux estimations sont grosso modo d’accord.

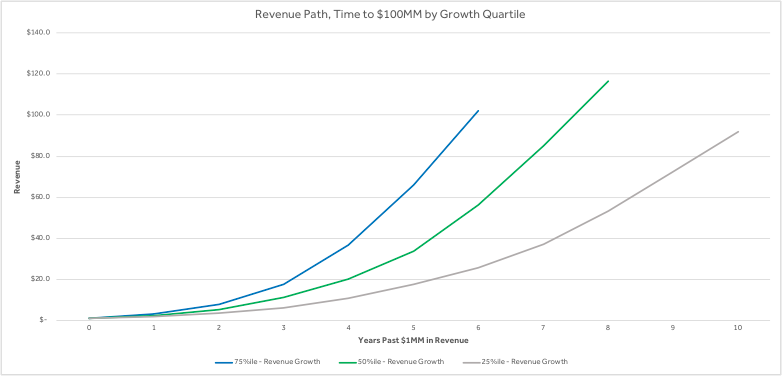

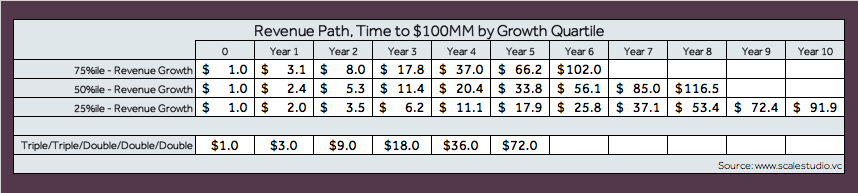

Une autre façon d’examiner les mêmes données est de penser à la trajectoire des revenus au fil du temps, ou ” combien d’années à 100 millions de dollars “. Le graphique et le tableau ci-dessous montrent le temps qu’il faut pour faire passer d’un million de dollars à 100 millions de dollars la croissance d’une entreprise se situant dans le quartile supérieur, médian ou inférieur (aux points de coupure). Une entreprise qui connaît une croissance constante, se situant tout juste dans le premier quartile de croissance, met six ans pour atteindre un taux de croissance de 100 millions de dollars, un rendement médian prend huit ans et un rendement du quartile inférieur n’y parvient pas encore dans dix ans. C’est un calcul qui comporte toutes sortes de problèmes de biais de survie, parce que les entreprises à faible croissance ont tendance à être acquises et à ne pas atteindre les 100 millions de dollars, mais l’analyse est à peu près exacte.

Ces données correspondent également bien à diverses règles empiriques. Un exemple est la règle T2D3 (triple-triple-triple-double-double-double-double-double), qui est également présentée dans le tableau ci-dessus. T2D3 se situe dans le quartile supérieur pendant les quatre premières années et devient juste un peu plus ambitieux la cinquième année. Si vous ne parvenez pas à doubler de la quatrième à la cinquième année et que votre croissance n’atteint que 90 %, nous serions toujours heureux de vous parler ! (Les données correspondent aussi à peu près à celles du rapport de Bessemer sur l’état du nuage, qui fait état d’un nombre de fois estimé à 100 millions de dollars pour les meilleures entreprises de la catégorie).

Signe vital no 2 : Efficacité des ventes

Les mesures de l’efficacité des ventes (et encore une fois le rappel d’y penser plus largement comme l’efficacité de la distribution !) mesurent la relation entre les dollars investis (consacrés aux ventes et au marketing) et les dollars dépensés (sous la forme de nouveaux revenus). Pour une entreprise à revenus récurrents, la façon de loin la plus intuitive de mesurer ce concept est de diviser le nouveau TBA brut ou net pour le trimestre par les dépenses en ventes et marketing à pleine charge pour le même trimestre. La mesure de l’ES brute mesure l’efficacité de la société à générer de nouveaux TAR et la mesure de l’ES nette mesure l’efficacité globale de l’entreprise à générer et à conserver des revenus.

Nous aimons la simplicité de ce calcul et sa possibilité d’action directe. Il peut être expliqué en 30 secondes lors d’une réunion de lancement des ventes d’une manière qu’aucune autre mesure ne peut expliquer. “On vous a donné cet argent, vous nous avez donné cet ARR.” Nous ne sommes pas favorables à l’idée de mettre des délais dans cette méthode (en comparant les nouveaux TAR nets de ce trimestre avec les dépenses de S & M du trimestre précédent). Il y a une certaine logique à l’idée qu’il y a un décalage entre les dépenses et les résultats, mais une fois qu’on commence à s’adapter, on se retrouve avec toutes sortes de plaidoyers spéciaux. Gardez les choses simples.

Pour un diagnostic des signes vitaux, nous préférons cette métrique à la complexité du calcul du LTV/CAC. Un VLT à CAC fonctionne très bien pour les entreprises de consommation et pour les entreprises interentreprises dont la taille des transactions est assez constante et dont le taux de désabonnement net est faible. Une ancienne société de portefeuille de Scale, HubSpot, a fait un travail brillant en orientant son activité autour de cette mesure. Toutefois, pour les entreprises dont la taille des opérations est très variable et dont la croissance nette des cohortes est très positive au fil du temps, le calcul devient arbitraire. L’idée sous-jacente est réelle, à savoir que les clients d’entreprise peuvent avoir une SE brute plus faible mais une valeur finale plus élevée à mesure que les cohortes augmentent, mais il est difficile d’essayer de suivre et d’expliquer les fluctuations trimestrielles.

Une autre complexité que nous choisissons d’éviter est d’utiliser la marge brute au lieu du chiffre d’affaires. Il est bien sûr plus correct d’utiliser la marge brute, mais surtout aux premiers stades d’une société SaaS, la marge brute fluctue en fonction de problèmes de recouvrement des coûts fixes qui faussent considérablement le calcul.

Le problème avec une mesure de l’efficacité des ventes basée sur les ARR est qu’elle ne permet pas une comparaison facile entre les entreprises. Les entreprises publiques ne déclarent pas les TAR et les numéros de TAR des entreprises privées sont souvent suspects. Notre solution de rechange consistait à modifier légèrement le calcul de l’ES nette, en remplaçant le numérateur (nouveau TRA net) par la différence intra-quart des revenus selon les PCGR multipliée par 4 (annualisée). Nous appelons cette formule en utilisant les PCGR au lieu du TAM le chiffre magique et il devrait être égal à l’efficacité des ventes nettes avec un décalage d’un quart (pour permettre aux TAM de passer aux PCGR).

En règle générale : Lorsque vous parlez à votre équipe et que vous voulez rester simple, parlez d’efficacité des ventes brutes et nettes ; lorsque vous voulez faire des comparaisons avec d’autres entreprises, utilisez Magic Number.

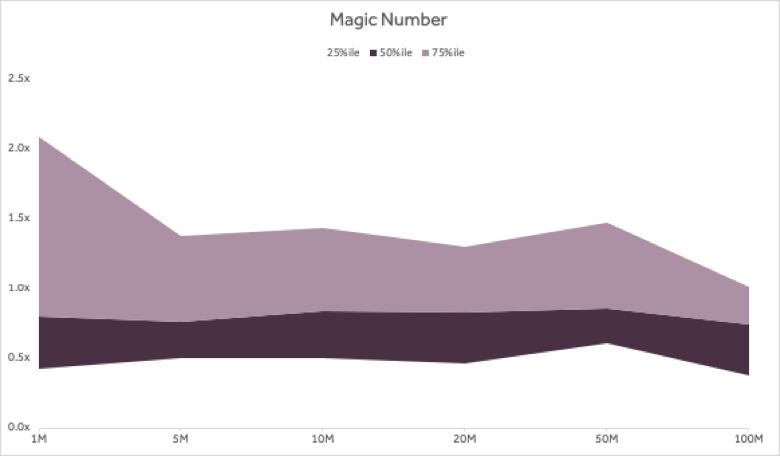

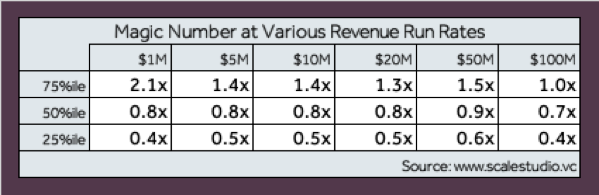

Les résultats de l’analyse comparative sont ici très différents. Contrairement à la croissance du chiffre d’affaires, qui diminue clairement à mesure que le chiffre d’affaires absolu augmente, nous avons constaté que l’efficacité des ventes est assez constante dans tout l’univers SaaS. Le nombre magique médian pour notre ensemble de données se situe entre 0,8x et 0,7x, et l’intervalle du quartile supérieur au quartile inférieur se situe entre 0,5x et 1,5x. Cela correspond à l’ensemble de données des sociétés ouvertes où la médiane est de 0,7x aujourd’hui.

Le retour sur investissement (sur la base du chiffre d’affaires et non de la marge brute) est tout simplement l’inverse de ce chiffre, ce qui implique que l’entreprise SaaS moyenne gagne en chiffre d’affaires ce qu’elle dépense en ventes et en marketing en une fois divisé par 0,7 an – 17 mois – avec un quartile haut/bas compris entre 8 mois et 2 ans.

Nous avons également observé quelque chose qui ne figure pas dans ce tableau, à savoir que l’efficience des ventes tend à être persistante au fil du temps pour une entreprise donnée, surtout après 10 millions de dollars. Un bon modèle de mise en marché à un taux d’exécution de 10 millions de dollars a tendance à être encore un bon modèle à 100 millions de dollars. Et la mauvaise efficacité des ventes à 10 millions de dollars est difficile à changer plus tard.

Le chiffre magique élevé du quartile supérieur pour le taux de 1 million de dollars de chiffre d’affaires représente une anomalie dès le début, car souvent les fondateurs font la vente eux-mêmes (et n’attribuent probablement pas leurs coûts aux ventes et au marketing !). Assez rapidement, le nombre magique du quartile supérieur tombe à 1,4x, puis à 1,0x à l’échelle.

Signe vital no 3 : Taux de désabonnement des revenus

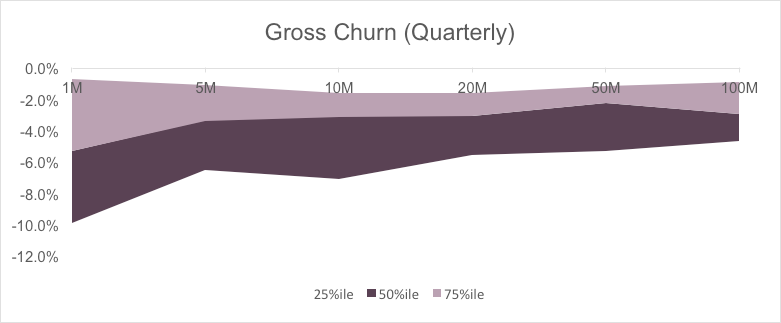

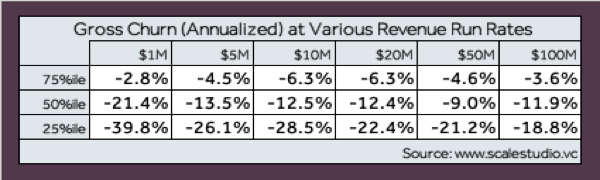

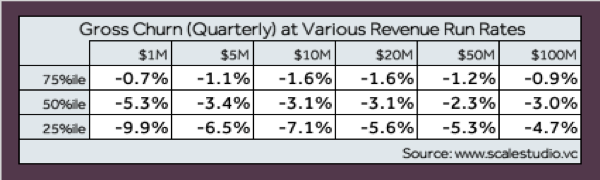

La façon la plus simple de mesurer le taux de désabonnement brut et net est de prendre le taux de désabonnement brut et le taux de désabonnement net et de le diviser par le taux de désabonnement d’ouverture pour la période, habituellement un quart. Dans les tableaux ci-dessous, nous présentons le taux de désabonnement brut par trimestre et annualisé.

Nous reconnaissons que cette mesure est une horrible simplification excessive. Pour le calcul de l’efficacité des ventes ci-dessus, la méthode simple est aussi, à notre avis, la meilleure méthode, mais pour le calcul du taux de désabonnement, cette simplification a un coût significatif en termes de capacité de diagnostic des problèmes sous-jacents. Surtout à des taux de croissance élevés, cette mesure sous-estime le taux de désabonnement réel. Cependant, le cadre des signes vitaux exige de la simplicité pour permettre une analyse comparative cohérente et pertinente entre les entreprises. Si ce simple exercice d’analyse comparative révèle un problème de désabonnement, une plongée plus profonde à l’aide d’une analyse de rétention et d’une analyse de cohorte est une étape absolument nécessaire.

Les données ci-dessus montrent la sélection darwinienne à l’œuvre. Au début, certaines entreprises ont un taux de désabonnement énorme, mais elles doivent soit s’améliorer, soit mourir. Avec un chiffre d’affaires de 20 millions de dollars, même les entreprises du quartile inférieur ont un taux de désabonnement brut annualisé oscillant autour de -22 %.

Signes vitaux no 4 : Brûlure de trésorerie / bénéfice d’exploitation

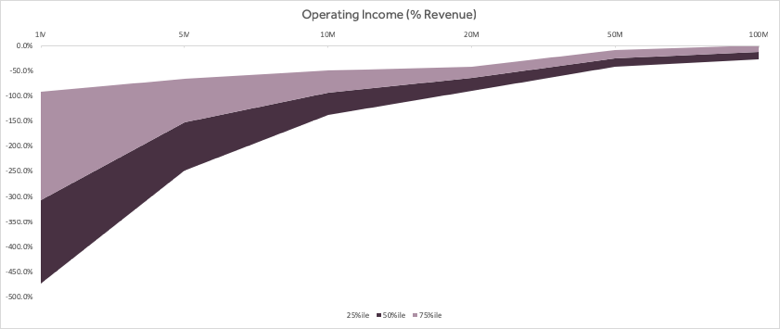

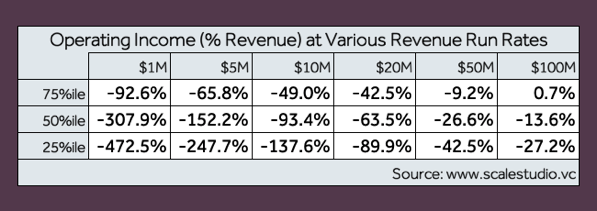

l’interne, nous mesurons la consommation de trésorerie en examinant les flux de trésorerie disponibles pour un trimestre (flux de trésorerie liés à l’exploitation moins les dépenses en immobilisations) et en les comparant aux liquidités figurant au bilan pour calculer une date de décaissement. Pour des raisons de confidentialité, nous ne demandons pas de solde de trésorerie dans Scale Studio. Le bénéfice d’exploitation est un indicateur raisonnable de la consommation de trésorerie, et le graphique et le tableau ci-dessous indiquent le bénéfice d’exploitation en pourcentage des produits à différents taux d’exécution des produits.

Pour illustrer ce que cette mesure signifie, à un taux d’exploitation de 20 millions de dollars, l’entreprise médiane de l’ensemble de données perd 63 % de son chiffre d’affaires, soit 12,7 millions de dollars, ou ” 1 million de dollars par mois brûlés “, comme on dit. Dans Scale Studio, vous pouvez également comparer les dépenses d’exploitation totales d’un niveau inférieur, à travers la marge brute, les ventes/marketing, la R&D et les frais généraux et administratifs.

Le point le plus important à propos de cette mesure est que, dans une entreprise à revenus récurrents, le bénéfice d’exploitation, ou “burn”, n’est pas une mesure de l’efficacité. Il s’agit plutôt d’une mesure de l’agressivité d’une entreprise en matière d’investissement. Une perte d’exploitation élevée associée à un taux de croissance élevé et à une efficacité commerciale élevée est une stratégie agressive mais probablement raisonnable, à condition bien sûr que l’entreprise ait accès au capital. Une entreprise en pleine croissance et à faible croissance est un désastre en devenir.

Exactement combien de burn pour combien de croissance exactement sera le sujet d’un autre article, mais tout commentaire qui tente de lier le taux de burn à la création de valeur, sans prendre en compte le taux de croissance, est tout simplement faux. Bon nombre des entreprises SaaS les plus performantes se situaient dans le quartile inférieur avec un chiffre d’affaires de 100 millions de dollars, mais aussi dans le quartile supérieur en termes de croissance des revenus. La condition relative à l’accès aux capitaux mérite d’être soulignée une fois de plus. Si l’argent s’épuise, même les meilleures affaires meurent.

Les meilleures entreprises sont celles comme Veeva et Atlassian où une efficacité commerciale élevée leur a permis d’être à la fois dans le premier quartile de croissance et dans le premier quartile de rentabilité du résultat opérationnel. Ce n’est pas un hasard si les entreprises qui présentent ces caractéristiques obtiennent des évaluations publiques de premier ordre.

Quels sont les signes vitaux de votre entreprise ?

Pour commencer à utiliser Scale Studio, c’est simple : vous saisissez neuf points de données de base pour chacun de vos huit derniers trimestres et vous générez un rapport de benchmark. Les points de référence utilisent un ensemble d’échantillons composé d’entreprises au même stade de revenu que le vôtre. Cela permet une analyse comparative beaucoup plus précise, en particulier pour la croissance des revenus et le bénéfice d’exploitation qui, comme nous l’avons dit, sont une fonction directe du taux d’exécution des revenus. Les points de repère vous donnent une idée claire, concise et comparable de votre rendement. Votre rapport pourrait dire quelque chose comme :

“Au taux actuel de 5 millions de dollars, votre taux de croissance du chiffre d’affaires annuel de 150 % se situe dans le deuxième quartile pour les entreprises de votre taille, votre indice magique de 0,8 dans le deuxième quartile, votre taux de désabonnement brut de -1 % dans le premier quartile et votre revenu d’exploitation de -152 % dans le deuxième quartile “.

Les signes vitaux ne guérissent pas les patients, ce sont les médecins. Les signes vitaux du SaaS ne réparent pas les entreprises, ce sont les équipes de direction. Mais des mesures de benchmarking réalistes font ce que font les signes vitaux des urgences : identifier les problèmes, fournir un contexte exploitable et vous permettre de vous mettre au travail.

Jeremy Kaufmann a contribué à cet article.