2019 Les fonds de capital-risque américains adoptent une approche plus boutique

Plus de messages de ce contributeur

- Les sociétés de capital-risque ne tombent pas amoureuses des startups qui sortent ensemble.

- Là où le financement d’amorçage et le financement de démarrage augmentent, se contractent ou se maintiennent.

Au cours de la dernière année, nous avons beaucoup écrit sur la montée en puissance des fonds de capital-risque géants. Depuis le lancement du Fonds Vision de 100 milliards de dollars de la Banque SoftBank, les sociétés de capital-risque établies se surpassent les unes les autres pour lever des fonds de plus en plus importants.

A voir aussi : Comment changer le toner d'une imprimante HP ?

Mais n’écrivons pas l’épitaphe sur les petits fonds. Les données sur la collecte de fonds de capital de risque aux États-Unis pour 2019 révèlent qu’un grand nombre de fonds plus petits et plus ciblés ferment sur le capital. Les nouveaux arrivants lancent de nouveaux fonds de capital-risque, et même les sociétés de capital-risque établies choisissent dans de nombreux cas de maintenir la taille des fonds à un niveau constant ou même un peu plus petit.

L’afflux de fonds de petite et moyenne taille nous rappelle que les fonds géants sont en quelque sorte une aberration pour l’industrie du capital de risque. Alors que les sociétés de capital-risque se font concurrence pour soutenir des start-ups massivement évolutives, il est communément admis que l’industrie du capital-risque elle-même n’évolue pas particulièrement bien. Ajoutant plus de capital au pot, la pensée va, fait probablement plus pour gonfler les évaluations que pour encourager les grandes entreprises.

A lire en complément : La France révise son visa spécial pour les talents technologiques

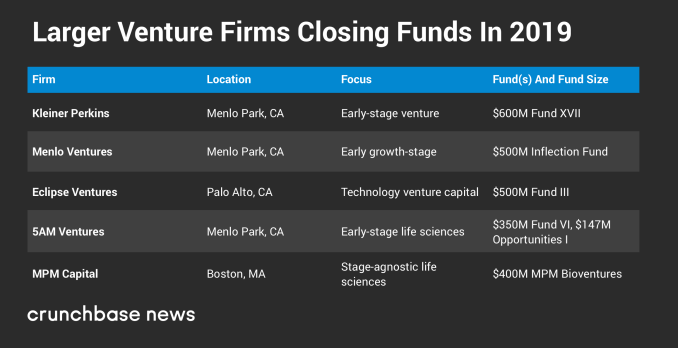

Le pilier de la Silicon Valley, Kleiner Perkins, est l’un des derniers à prendre le train en marche. Il y a trois semaines, l’entreprise de 47 ans a clôturé son dix-huitième fonds phare avec 600 millions de dollars, vantant un plan pour ” retourner vers le futur ” et se concentrer sur les premières étapes avec la philosophie que ” l’entreprise est un artisanat non évolutif et boutique “.

Évidemment, 600 millions de dollars, ce n’est pas un fonds minuscule. Et Mary Meeker, l’associée la plus en vue de Kleiner dans le domaine des placements en phase de croissance, vient tout juste de quitter l’entreprise pour fonder la sienne. Néanmoins, il s’agit d’un recul par rapport à la dernière grande levée de fonds de Kleiner en 2016, qui avait rapporté 1,4 milliard de dollars pour un véhicule en phase de croissance et un fonds en phase de démarrage.

Pendant ce temps, les données de Crunchbase sur les collectes de fonds montrent qu’un grand nombre de fonds américains de 200 millions de dollars ou moins fermeront en 2019, ainsi que plusieurs autres qui sont apparemment encore en mode collecte de fonds. Jusqu’à présent, les fonds d’un milliard de dollars et plus sont plutôt rares.

Ci-dessous, nous examinons la Catégorie de fonds de capital de risque de 2019, y compris les nouveaux arrivants, ainsi que les fonds subséquents d’entreprises établies. Nous nous concentrons également sur les étoiles montantes, les entreprises plus récentes qui ont réuni de nouveaux fonds plus importants.

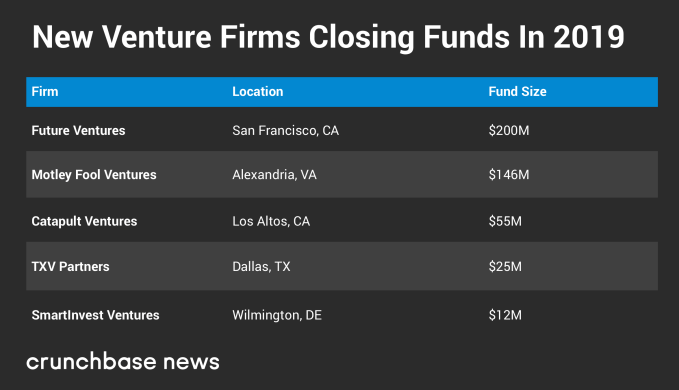

Nouveaux arrivants

Peu importe le nombre d’entreprises en démarrage, il y a toujours un créneau que certains nouveaux arrivants identifieront comme mal desservi. Jusqu’à présent, 2019 n’a pas fait exception.

Au moins cinq sociétés de capital de risque américaines ont annoncé la clôture de leurs premiers fonds cette année1.

Le nouveau venu le plus en vue cette année est probablement Steve Jurvetson, un investisseur déjà bien connu de la Silicon Valley, fondateur et ancien associé directeur de la société de capital-risque DFJ, âgée de 34 ans. M. Jurvetson a conclu ce mois-ci une entente de 200 millions de dollars pour Future Ventures, qui mettra l’accent sur les premières étapes d’opérations dans des domaines comme l’exploration spatiale, l’informatique quantique, l’IA et la biologie synthétique.

Un autre nouveau venu digne de mention est Motley Fool Ventures, qui est un fonds de capital-risque de démarrage axé sur la technologie et lié à la plateforme d’investissement The Motley Fool. Par rapport au modèle typique du capital de risque qui consiste à mobiliser des capitaux auprès de grands investisseurs institutionnels, les contributeurs au fonds de 146 millions de dollars sont principalement des membres de Motley Fool.

Fonds les plus importants

Les sociétés de capital-risque établies ont également collecté de l’argent frais. Jusqu’à maintenant cette année, nous n’avons pas vu une société de capital-risque pure et simple fermer un fonds américain d’un milliard de dollars ou plus.2 Cependant, nous avons vu un certain nombre de fonds assez importants de sociétés de capital de risque bien connues.

La semaine dernière, Menlo Ventures, une entreprise de longue date de la vallée qui a dirigé l’une des premières rondes d’Uber, a conclu une entente de 500 millions de dollars pour son premier fonds Inflection, qui sera axé sur les entreprises en phase de démarrage précoce de croissance.

Sur le front de la biotechnologie, la société californienne 5AM Ventures, dont le siège social est situé en Californie, a prouvé qu’elle peut obtenir l’investissement subséquent en recueillant 500 millions de dollars grâce à deux nouveaux fonds. Et sur la côte Est, MPM Capital, de Boston, a conclu une entente de 400 millions de dollars pour son septième fonds phare.

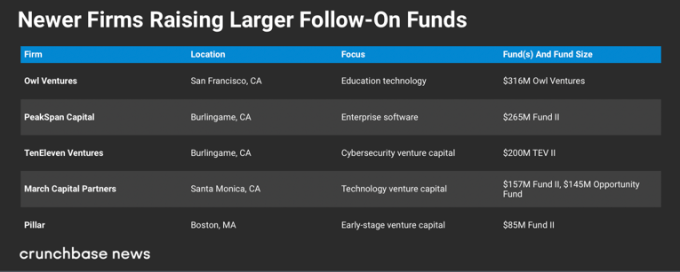

Étoiles montantes

Depuis le début de l’année, nous avons également vu un certain nombre de sociétés de capital-risque relativement nouvelles lever des fonds de suivi plus importants. Par relativement nouveau, nous entendons généralement les entreprises qui ont fermé leur premier fonds il y a moins de cinq ans.

En règle générale, lorsqu’une entreprise lève un fonds subséquent plus important ou de taille stable, cela indique une étoile montante. Cela signifie généralement que leur portefeuille existant a connu quelques succès et que les investisseurs sont optimistes quant aux perspectives d’avenir.

L’investisseur d’Edtech Owl Ventures répond à ce critère. L’entreprise de cinq ans a clôturé avec 316 millions de dollars pour son troisième fonds phare cette année. À ce jour, Owl, dont le siège social est situé à San Francisco, a investi dans au moins 24 entreprises, avec quelques sorties et un certain nombre de rondes à son actif.

L’enthousiasme pour l’espace de cybersécurité a stimulé la fortune d’une autre entreprise sur notre liste d’étoiles montantes, TenEleven Ventures. Cette société de capital-risque de cinq ans, établie dans la Silicon Valley, a clôturé ce mois-ci son deuxième fonds de capital-risque en phase de démarrage pour un montant de 200 millions de dollars.

Mode de collecte de fonds

De toute évidence, tout le monde ne peut pas lever un fonds de capital-risque d’un milliard de dollars. Et tout le monde n’en a pas envie. En ce qui concerne plus particulièrement la phase initiale, la pratique de longue date consistant à lever des fonds de petite et moyenne taille est bien vivante et se porte bien.

Cela dit, quelques mois de données sur les collectes de fonds n’indiquent pas nécessairement une tendance à long terme. Nous pourrions voir une série de fonds de plus d’un milliard de dollars fermer au cours des prochaines semaines. Ou pas.

Pour l’instant, cependant, il semble que la pression pour devenir le prochain SoftBank ait diminué, avec des géants à la recherche de licornes qui se taillent une place et des fonds plus petits qui cherchent d’autres opportunités.

Méthodologie

Nous nous sommes concentrés sur les sociétés américaines qui recueillent des fonds et investissent dans des sociétés américaines. Cela ne comprend pas, par exemple, une société dont le siège social est situé dans la Silicon Valley et qui lève des fonds axés sur la Chine.

Nous n’avons pas non plus inclus Spark Capital, qui a déposé des documents d’information sur les valeurs mobilières dans lesquels il est prévu de réunir un sixième fonds phare de 400 millions de dollars et un fonds en croissance de 800 millions de dollars. La société basée à New York et à Boston, connue pour ses premiers investissements dans Twitter, Slack, Coinbase et d’autres licornes, devrait largement atteindre ou dépasser ses objectifs de collecte de fonds, mais elle n’a pas encore officiellement fermé les fonds.

- L’ensemble de données comprend les entreprises qui ont fermé de nouveaux fonds cette année, mais bon nombre d’entre elles ont déjà fait un certain nombre d’investissements jusqu’à maintenant. Un plus grand nombre d’entreprises ont déposé des documents auprès de la SEC indiquant qu’elles prévoyaient recueillir de nouveaux fonds. Nous avons limité la liste aux sociétés qui ont divulgué la clôture du capital.

- L’ensemble de données ne comprenait pas TCV, une entreprise qui a fermé un navire amiral de 3,2 milliards de dollars en janvier. En effet, bien que TCV soutienne certaines opérations en capital-risque, il est avant tout un investisseur en phase de croissance et prend également des participations dans des entreprises publiques.