est un Jason Rowley est un journaliste de capital-risque et de technologie pour Crunchbase News. Plus de messages de ce contributeur

- Airbnb, Automattic et Pinterest se classent en tête des licornes les plus acheteuses.

- Les entreprises qui lèvent des fonds de capital-risque supergéants ne rajeunissent pas.

Récemment, nous avons confirmé avec des données ce qui se fait sentir depuis plusieurs années sur la plupart des scènes technologiques américaines : un marché émergent du capital-risque permet de lever des fonds de toutes tailles. Mais c’est une tendance qui favorise surtout les entreprises bien établies, qui recueillent des fonds de plus en plus importants pour faire face à un changement dans le cycle de vie des entreprises en démarrage.

Les

entreprises privées se traînent à la porte de sortie, reportant la graduation aux marchés publics parce que l’argent du marché privé est bon marché et abondant, pour l’instant

.

À une époque où la stratégie d’affaires du jour est l'” échelle éclair “, certaines entreprises à forte croissance lancent des rondes de capital-risque à neuf et dix chiffres pour les aider à construire des fossés autour des marchés de jardins clos qu’elles essaient de construire des deux côtés, sinon elles vont mourir en le faisant.

Tout cela pour souligner qu’à l’extrémité supérieure de l’éventail des actifs sous gestion (ASG), la taille des fonds a gonflé. Cela représente la classe de taille la plus importante des fonds de capital-risque, une supermajorité de tous les commandités en capital (GP) qui font appel à des commanditaires (LPs). Cette tendance s’est accélérée dans les derniers millésimes de fonds.

Les fonds de petite taille peuvent recevoir une part moindre du gâteau global de collecte de fonds, mais leurs rangs continuent de croître à mesure que de plus en plus de gestionnaires de fonds font leur entrée dans l’industrie. Dans la plupart des cas, les fonds inférieurs à 100 millions de dollars ne se disputent pas le même capital institutionnel ou la même richesse souveraine qui investit généralement dans des fonds beaucoup plus importants.

Cela dit, la reprise des fonds de petite taille se poursuit. Les commandités américains ont réuni plus de fonds de capital de risque de moins de 100 millions de dollars en 2018 qu’au cours de toute autre année antérieure. Ceci est vrai pour deux classes de taille distinctes : “Micro” et “Nano”, qui présentent des schémas de croissance similaires dans le temps.

Les fonds de poids plume s’envolent sur les thermiques du marché

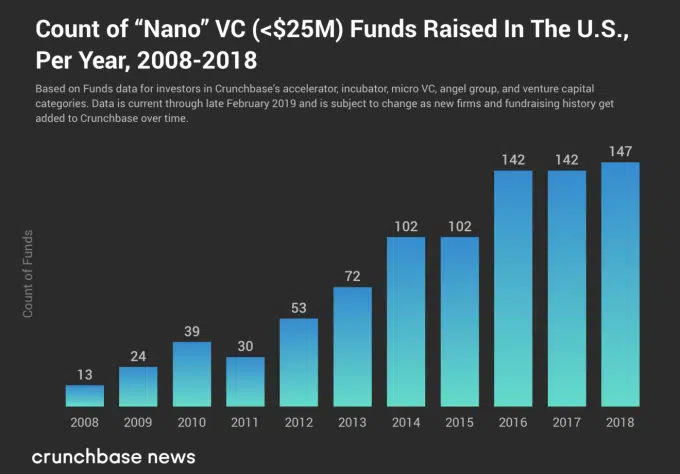

Parlons d’abord des plus petits fonds. “Nano VC” est un nouveau venu dans le lexique de l’entreprise, et sa définition est quelque peu en évolution. Samir Kaji, directeur général de la First Republic Bank, qui suit le phénomène des fonds de capital-risque de petite taille depuis des années, a inventé ce terme au début de 2017 pour décrire les nouveaux fonds de capital-risque qui recueillent 15 millions $ ou moins. Récemment, nous avons entendu parler du terme “Nano VC” pour désigner les fonds de moins de 25 millions de dollars, une définition un peu plus large (qui tient peut-être compte de la croissance des semences et de la taille des opérations en début de phase).

Ci-dessous, nous indiquons le nombre de nouveaux fonds de capital de risque Nano VC aux États-Unis qui ont permis de recueillir 25 millions de dollars ou moins, selon l’année annoncée (par communiqué de presse ou dépôt réglementaire), au fil du temps. Il est basé sur un instantané des données de Crunchbase prises au moment de la rédaction du présent document.

Les fonds de ces tailles se concentrent principalement sur des opérations de pré-ensemencement, de démarrage et de série A. Bon nombre d’entre eux sont dirigés par des gestionnaires de fonds ” émergents ” ou qui en sont à leur première expérience au début de leur carrière d’investisseur, selon une étude de suivi menée par Kaji.

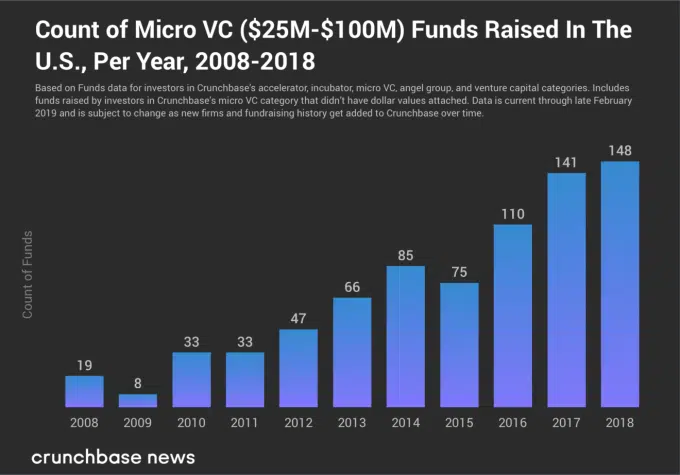

La classe de taille suivante, Micro VC, comprend des fonds de capital-risque de l’ordre de 25 à 100 millions de dollars. (Note terminologique rapide : Parfois, les gens appellent tous les fonds de moins de 100 millions de dollars Micro, sans désigner les fonds Nano comme une classe de taille distincte). Les fonds de capital-risque de micro capital-risque sont généralement axés sur l’investissement dans des entreprises en phase d’amorçage et de démarrage, et sont également gérés par de nouveaux gestionnaires et des gestionnaires émergents.

La création de fonds de capital-risque de micro capital-risque s’est également accélérée avec le temps.

Bien que ce soit une petite coïncidence que notre analyse montre à peu près le même nombre de fonds Micro et Nano VC levés en 2018, il est important de se rappeler que nous parlons parfois d’une différence d’ordre de grandeur des actifs sous gestion entre les deux classes de taille. Les fonds de capital-risque nano et micro-capital-risque représentaient environ 24 % et 25 %, respectivement, du nombre de nouvelles sociétés de capital-risque annoncées ou divulguées (par le biais du dépôt auprès de la SEC) en 2018. Toutefois, les fonds de capital de risque de micro capital de risque (25 à 100 millions de dollars) ont mobilisé 6 % du total des capitaux levés par les sociétés de capital de risque, tandis que les fonds de capital de risque de nanotechnologies (< 25 millions de dollars) représentaient environ 1 % du volume total de capital de risque en dollars de LP-GP en 2018.

Une bonne raison d’être prudent

Dernièrement, on a beaucoup parlé de la diminution du nombre déclaré d’opérations au stade de l’amorçage, une destination de choix pour les capitaux levés par les petits fonds. Toutefois, il est probable que ces baisses ne sont pas aussi rapides que les chiffres le suggèrent. Il y a des retards connus dans les rapports sur les ventes de semences et les premières étapes des transactions, comme l’indiquent Crunchbase News (dans nos rapports trimestriels et notre guide méthodologique) et d’autres sources. Et, du moins de façon anecdotique, il semble que les entreprises en démarrage restent en “mode furtif” plus longtemps, ce qui ne fait qu’aggraver le retard de déclaration.

Cela étant dit, les projections (qui tentent de compenser les retards en utilisant des modèles historiques de divulgation des transactions) de notre rapport du quatrième trimestre de 2018 sur les investissements de capital de risque aux États-Unis et au Canada ont révélé que le volume des transactions au stade initial a diminué au cours des deux derniers trimestres, tandis que le volume total en dollars recueilli par les sociétés au stade initial a légèrement augmenté au dernier trimestre de l’an dernier. Le volume projeté des opérations en phase de démarrage s’est stabilisé au cours des derniers trimestres, tandis que le volume projeté en dollars a augmenté de plus de 11 % d’un trimestre à l’autre.

En d’autres termes, les transactions de semences et de démarrage sont en moyenne de plus en plus importantes, alors que la croissance du volume des transactions stagne aux États-Unis et au Canada. Si cette tendance se maintient, les fonds situés à l’extrémité inférieure du spectre des actifs sous gestion pourraient se heurter à des problèmes de flux d’affaires dans l’avenir, ou se voir imposer des prix dans le cadre de guerres d’enchères pour une offre décroissante de capitaux propres dans des entreprises technologiques naissantes ayant un fort potentiel de croissance.